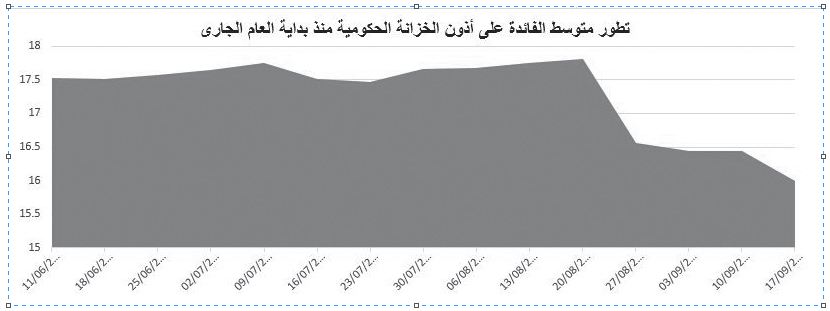

واصلت الفائدة على تراجعها للأسبوع الرابع على التوالى ، متأثرة بترجيحات خفض سعر الفائدة الأساسى على الجنيه ، خلال اجتماع لجنة السياسة النقدية نهاية الأسبوع الجارى.

يتوقع محللون أن تتراجع الفائدة بين 100 إلى 150 نقطة أساس خلال اجتماع الخميس المقبل، فى ضوء هبوط معدلات التضخم لأقل مستوى منذ 6 أعوام، وقيام البنك المركزى الأمريكى بخفض الفائدة %0.25، وسلوك البنوك المركزية الأوروبية الاتجاه نفسه.

هبط المعدل السنوى للتضخم العام فى الحضر إلى %7.5 فى أغسطس 2019، من %8.7 فى يوليو 2019، ليسجل أدنى مستوى له فى 6 أعوام.

انخفض مؤشر جريدة المال لقياس متوسط العائد على الأذون 0.435 نقطة مئوية ليسجل %15.998 مقابل %16.434 الأسبوع قبل الماضى، وهو أقل مستوى منذ أكتوبر 2016، بينما تراجعت الفائدة على سندات الخزانة بين 0.557 و0.814 نقطة مئوية.

الطلب على أذون الخزانة يرتفع إلى 2.9 مرة فى المتوسط

تضاعف الطلب على أذون الخزانة ليصل إلى متوسط 2.9 مرة فى تعاملات الأسبوع الماضى مقابل 1.5 مرة الأسبوع قبل الماضى، كما سجل متوسط التغطية لسندات 3 أعوام 7.8 مرة من 4.7 مرة فى السابق وارتفع إلى 5.7 مرة على السندات لأجل 7 أعوام.

يتزايد الطلب على أدوات الدين المحلية طويلة الأجل (السندات) منذ الربع الأخير من عام 2018 ما أعتبره البنك المركزى المصرى فى تقريره الأخير عن تطورات السياسة النقدية، تأكيدا على التحول الإيجابى فى نظرة المستثمرين بشأن أداء الاقتصاد الكلى فى مصر.

قال تقرير السياسة النقدية الصادر مؤخرا عن البنك المركزى المصرى، إن العوائد على الأوراق المالية الحكومية بالعملة المحلية ظلت مستقرة نسبيا منذ أبريل الماضى، لتسجل سعر عائد مرجح بعد خصم الضرائب بلغ %13.9 خلال الربع الثانى من 2019، مقارنة %15.8 فى المتوسط خلال الربع الرابع من 2018، ما عكس انخفاضا أقوى من التراجع فى أسعار العائد الأساسية لدى البنك المركزى بنحو 100 نقطة أساس خلال الربع الأول.

يذكر أن لجنة السياسة النقدية أقرت خفضا 150 نقطة فى أسعار العائد الأساسية نهاية الشهر الماضى، ما دفع العائد على أدوات الدين قصيرة ومتوسطة وطويلة الأجل للتراجع بين 100 و150 نقطة فى تعاملات الأسبوعين الماضيين.

تزامنا مع الإقبال من جانب المستثمرين على السندات المحلية، تقوم وزارة المالية بمضاعفة اقتراضها فى إطار تنفيذ استراتيجية تستهدف زيادة أجل الدين العام مع خفض نسبته إلى % 80 من الناتج المحلى الإجمالى بحلول 2022.

قال محمد معيط، وزير المالية، فى مقابلة مع بلومبرج مؤخرا، إن حصة السندات فى الديون المحلية لمصر زادت بالفعل، ووصلت إلى %30 فى العام المالى الماضية من %5 العام قبل الماضى.

كما قامت الوزارة بزيادة اقتراضها عبر أذون الخزانة قصيرة الأجل %14 مستفيدة من موجة هبوط العائد عليها.

قال مسئول إدارة الخزانة والمعاملات الدولية لدى أحد البنوك المحلية، إن قيام الوزارة بزيادة اقتراضها من الأذون عقب خفضها فى السابق يعكس توقعاتها بخفض الفائدة مرة أخرى فى اجتماع لجنة السياسة النقدية نهاية الشهر الجارى.

رجح مدير قطاع الخزانة استمرار هبوط العائد على السندات مع وجود سيولة قوية فى السوق المحلية بالإضافة لتوقعات المتعاملين بوجود خفض آخر للفائدة خلال اجتماع السياسة النقدية الخميس المقبل، ما يعزز الإقبال على الاكتتاب فى أدوات الدين المحلى متوسطة وطويلة الأجل للاستفادة من عوائدها الحالية، لا سيما مع التوقعات بتقليص وتيرة طرحها لحين انتهاء موجة التيسير النقدى الحالية.

أكد البنك المركزى المصرى أن معدلات التضخم المستهدفة لا تزال العامل الأول والأخير فى تحديد أسعار الفائدة المستقبلية، وأوضح بيان لجنة السياسة النقدية أن اتخاذ قراراتها بناء على معدلات التضخم المتوقعة مستقبلا، وليس معدلات التضخم السائدة وبالتالى تستمر وتيرة وحجم التعديلات المستقبلية فى أسعار العائد الأساسية لدى البنك المركزى فى الاعتماد على مدى اتساق توقعات التضخم مع المعدلات المستهدفة، لضمان الاستمرار فى تحقيق المسار النزولى المستهدف لاستقرار الأسعار على المدى المتوسط.

أشارت اللجنة إلى أن مواصلتها لمتابعة التطورات الاقتصادية وعدم التردد فى تعديل سياستها للحفاظ على الاستقرار النقدى.

شهدت تعاملات سوق الدين الأسبوع الماضى، تراجع متوسط الفائدة على أذون 364 يوما بمعدل 0.39 نقطة مئوية، مسجلاً %15.877 الأسبوع الماضى مقابل %16.263 فى آخر طرح، تزامنا مع تحسن معدل تغطية الطرح بشكل كبير ليصل إلى 3.7 مرة فى المتوسط، مقابل 2.4 مرة فى السابق، وطلبت المؤسسات المختلفة الاكتتاب بقيمة 35.9 مليار جنيه تقريباً، ووافقت وزارة المالية على طلبات بقيمة 12 مليار جنيه تقريبا، بزيادة 2.3 مليار عن القيمة المستهدفة.

كما تراجع متوسط الفائدة على أذون 273 يوماً بنحو 0.95 نقطة ليصل إلى مستوى %15.537 مقابل %16.491 فى آخر طرح، تزامنا مع ارتفاع معدل تغطية العطاء بشكل كبير إلى 4 مرات من 1.9 مرة فى المتوسط للعطاء السابق، وعرضت البنوك والمؤسسات المختلفة الاكتتاب بقيمة 38.2 مليار جنيه، قبلت منها وزارة المالية 12.8 مليار جنيه بزيادة 3.2 مليار عن المستهدف من الطرح.

كما تراجع متوسط عائد أذون أجل 182 يومًا بشكل طفيف بلغ 0.18 نقطة مئوية، ليصل إلى %16.38 فى تعاملات الأسبوع الماضى، من %16.561 متوسط الفائدة على عطاء الأسبوع قبل الماضى، وزاد معدل تغطية البنوك والمؤسسات المختلفة للطرح إلى مستوى 2.3 مرة مقابل 1.03 مرة فى السابق، وبلغت عروض البنوك والمؤسسات المختلفة للاكتتاب 21.12 مليار جنيه، قبلت منها وزارة المالية 9.25 مليار نفس القيمة المستهدفة من الطرح.

هبط متوسط العائد على أذون 91 يوماً بواقع 0.28 نقطة ليصل إلى %16.221، الأسبوع الماضى، مقابل %16.503 الأسبوع قبل الماضى، وتحسن معدل تغطية الطرح ليصل إلى 1.73 مرة فى المتوسط مقابل 0.89 مرة الأسبوع قبل الماضى، وقلصت وزارة المالية اقتراضها بشكل طفيف بلغ 20 مليون جنيه فقط، لتحصل على 9.229 مليار جنيه من 9.250 مليار كانت مستهدفة.

تسارعت وتيرة هبوط الفائدة على سندات الخزانة المحلية أجل 3 و7 أعوام لتسجل أقل مستوى منذ تعويم سعر الصرف، متأثرة بالإقبال من جانب المستثمرين على شراءها، وتوقعات خفض الفائدة فى الاجتماع القادم للجنة السياسة النقدية.

تراجع العائد على السندات 3 أعوام 0.577 نقطة مئوية ليصل إلى %13.866 فى المتوسط، مقابل %14.443 فى آخِر طرح، فيما تراجع العائد على الطرح لأجل 7 أعوام 0.814 نقطة، ليصل إلى %13.865 فى المتوسط، من %14.679 فى آخِر طرح، وهو أقل مستوى منذ نوفمبر 2016.

رفعت وزارة المالية مبيعاتها من الطرحين %205 لتحصل على 5.13 مليار جنيه من 2.5 مليار كانت مستهدفة.

أكد مسئول قطاع الخزانة استمرار جاذبية السندات المحلية للمستثمرين الأجانب، فى ظل معدلات الفائدة الإيجابية التى ما زالت تتمتع بها وتتراوح بين 5 و%6.

يتم حساب الفائدة الإيجابية بالفرق بين معدلات العائد على أحد الأصول ومستويات التضخم للاقتصاد المحلى.

بلغت خسائر الفائدة على السندات ما يزيد عن 300 نقطة أساس (كل 100 نقطة تعادل %1) منذ مطلع العام، حسب بيانات الموقع الإلكترونى للبنك المركزى المصرى.

طرح أدوات دين بقيمة 40.25 مليار جنيه الأسبوع الجارى

رفعت وزارة المالية قيمة المستهدف من طروحات الدين للأسبوع الحالى إلى مستوى 40.25 مليار جنيه، منها 2.5 مليار من السندات والباقى من أذون الخزانة.

على صعيد إدارة السيولة، قلص البنك المركزى وتيرة سحب السيولة من البنوك عبر آليتى الودائع ثابتة ومتغيرة العائد، ليحصل على 121.75 مليار جنيه الأسبوع الماضى، مقابل 144 مليارا الأسبوع قبل الماضى.

فى مزاد الودائع الثابتة، طرح البنك المركزى مزاداً بقيمة 75 مليار جنيه، لأجل 7 أيام بفائدة %14.75، وعرضت البنوك الاكتتاب بقيمة 250.2 مليار، ووافق البنك المركزى على قبول 75 مليارا بنسبة تخصيص%29.97 لكل بنك.

كما طرح البنك المركزى المصرى ودائع مرتبطة بالكوريدور بقيمة 30 مليار جنيه لأجل 42 يوما، وعرضت البنوك إيداع 46.95 مليار جنيه، من خلال 35 عرضا بفائدة تراوحت بين %14.73 و%14.77، ومتوسط %14.753، بينما وافق البنك المركزى على 33 عرضا، بقيمة 46.75 مليار جنيه، بفائدة تراوحت بين %14.73، و%14.76، ومتوسط %14.753.

يستخدم البنك المركزى أدوات السوق المفتوحة للتحكم فى السيولة بالأسواق، ضمن أدواته للسيطرة على التضخم من ناحية، وتوظيف فائض السيولة لدى البنوك فى ظلِّ انخفاض معدلات الائتمان.

قام «المركزى» بتعديل آلية عمل الودائع متغيرة العائد، لتصبح مرتبطة بسعر فائدة الكوريدور، بحيث تتقاضى البنوك نسبة (Spread هامش فائدة ثابت) فوق سعر الإيداع بالبنك المركزى البالغ %17.75، وبالتالى فإن عائد ودائع السوق المفتوحة سيكون مرشحًا للصعود أو الهبوط، حسب تطور معدل الإيداع لدى المركزى.

تستهدف آلية الودائع المربوطة لدى البنك تخفيض حجم المعروض النقدى من الجنيه بالسوق المحلية من جهة، ومحاربة التضخم من جهة أخرى، بما يساعد على امتصاص فائض السيولة المتضخمة.

أعاد «المركزى» تفعيل آلية الودائع المربوطة متغيرة العائد بآجال قصيرة، بالتزامن مع تحرير سعر الصرف، بهدف خفض المعروض النقدى من الجنيه.

تفتح آلية الودائع المربوطة متغيرة العائد مجالًا للبنوك لاستثمار ودائعها، لا سيما بعد اتفاق «المالية» مع «المركزى» على تخفيض طروحات أذون وسندات الخزانة خلال الفترة المقبلة، فى إطار خطة تقليص عجز الموازنة.