ارتفعت معدلات الفائدة على أدوات الدين المحلية فى تعاملات الأسبوع الماضى لتسجل صعودا طفيفا على أذون وسندات الخزانة مع استقرار معدلات الإقبال على شراءها وسط ترقب من جانب المستثمرين لمعدلات التضخم وإجتماع لجنة السياسة النقدية بالبنك المركزى المصرى الخميس المقبل.

توقعت شركة الأبحاث الدولية فيتش سوليوشنز، التابعة لوكالة فيتش للتصنيف الائتمانى، فى تقرير لها الأسبوع قبل الماضى، أن يحافظ البنك المركزى على معدلات فائدة الإقراض عند مستوياتها الحالية البالغة %10.25 حتى نهاية العام الجارى، مؤكدة أن تقلبات السوق المتزايدة تدفع البنك إلى اتباع سياسة الحذر.

واستبعدت «فيتش سوليوشنز» قيام المركزى بالمزيد من خفض أسعار الفائدة فى الأشهر القليلة المقبلة، لا سيما فى سياق تشديد شروط التمويل الخارجى.

كما رجحت أن يعود البنك المركزى إلى التيسير النقدى فى 2021، من خلال إجراء خفض بنحو 50 نقطة ليصل معدل العائد على الإقراض لليلة واحدة إلى %9.75، مشيرة إلى أن المخاطر تنحرف إلى الجانب السلبى (تخفيضات أكبر) إذا ثبت أن الانتعاش الاقتصادى بعد الفيروس أبطأ مما كان متوقعًا.

يتزامن صعود الفائدة على الأذون والسندات المحلية مع استمرار تعليق البنك المركزى للعمل بآليات السوق المفتوحة الخاصة بسحب فائض السيولة من البنوك المحلية.

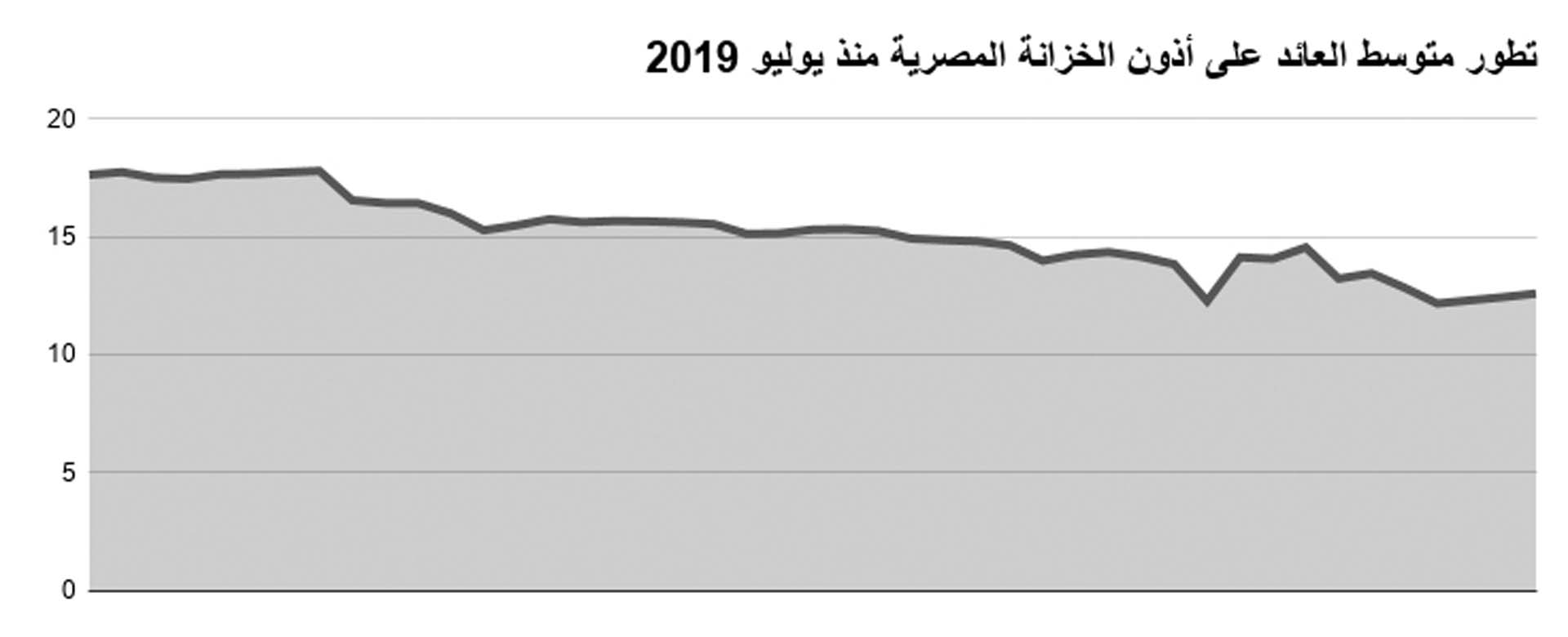

حسب تعاملات الأسبوع الماضى، ارتفعت الفائدة على أذون الخزانة المحلية الى 12.599% الأسبوع الماضى مقابل %12.45 الأسبوع قبل الماضى، وهو أقل مستوى منذ بداية مارس 2016، كما زاد العائد على السندات بواقع 0.25 نقطة مئوية على الطرح لأجل 5 أعوام، و0.15 نقطة تقريبا على 10 أعوام.

متعاملون: خروج الأجانب ساهم فى التحسن الطفيف للعائد على أدوات الدين

قال محللون بالبنوك وصناديق أدوات الدخل الثابت، إن ارتفاع العائد على أدوات الدين يعود بشكل أساسى الى خروج الآجانب من السوق لتخوفهم من التبعات الإقتصادية لإنتشار فيروس كورونا المستجد، كما أنه يعد بمثابة حركة تصحيح للسوق عقب فترة الإنخفاض المستمرة طوال الفترة الماضية.

يرى المحللون أن انتشار فيروس كورونا يهدد بارتفاع معدلات التضخم نتيجة تباطؤ النشاط التجارى عالميا، بجانب سيناريو الدخول فى نفق الركود، جراء الحظر على السفر وتداول السلع وعمليات البيع والشراء.

قالت مديرة صندوق النقد الدولي كريستالينا جورجييفا مطلع أبريل الجارى، إن جائحة فيروس كورونا المستجد ستدفع الاقتصاد العالمى إلى أعمق ركود اقتصادى منذ الكساد العظيم، وستكون البلدان الفقيرة «أشد معاناة».

تابعت: «نتوقع أسوأ تداعيات اقتصادية منذ الكساد العظيم (بدأ عام 1929)».

أعلن البنك المركزى المصرى عن تسجيل التضخم الأساسى لأسعار المستهلكين معدلاً شهرياً بلغ %0.4 فى شهر مارس، مقابل نحو %0.2 فى فبراير، ونحو %0.5 فى ذات الشهر من العام السابق.

قال المركزى إن معدل التضخم الأساسى السنوى ظل عند ذات المعدل مسجلا %1.9 فى مارس 2020.

أشار إلى أن معدل التضخم العام للحضر، سجل معدلاً شهرياً %0.6 فى مارس، مقابل صفر فى فبراير الماضي، فيما تراجع المعدل السنوى إلى %5.1 مقابل %5.3 ويستبعد التضخم الأساسى سلعًا شديدة التقلب كالغذاء.

كشفت تعاملات سوق الدين فى الأسبوع الماضى عن ارتفاع معدل الفائدة على أذون (3، و6، و9، و12شهرًا) بواقع (0.27، و0.31، و0.26، و0.29) نقطة مئوية على التوالى.

مع صعود الفائدة، قامت وزارة المالية بالحفاظ على مبيعاتها من الأذون عند الحدود المعلنة فى العطاءات بقيمة 40 مليار جنيه .

يرى رئيس قطاع الخزانة وأسواق المال لدى أحد البنوك المحلية، أن العوائد على الأذون والسندات لا تزال فى مستويات مقبولة عند المقارنة بالأسواق الناشئة الأخرى، وفى ضوء المخاطر الشديدة التى تجتاح الأسواق خلال الفترة الراهنة بسبب وباء كورونا.

تشهد الأسواق الناشئة، من بينها مصر، خروجا قويا للإستثمارات الأجنبية خلال الفترة الحالية بسبب تداعيات فيروس كورونا

قال وزير المالية، محمد معيط، فى لقاء مع قناة العربية مؤخرا، إن حيازات المستثمرين الأجانب من أدوات الدين الحكومية المصرية تراجعت من 28 مليار دولار مطلع العام إلى ما يتراوح بين 13 و14 مليار دولار فى الوقت الحالى بسبب الصدمة الاقتصادية جراء فيروس كورونا، ما يؤدى إلى خفض إيرادات الموازنة بما يتراوح بين 25 إلى 50%”.

قال مسئول أدوات الدخل الثابت لدى إحدى الشركات المحلية، إن الإبقاء على أسعار الفائدة المنخفضة مرجح استمراره لفترة طويلة بسبب مخاوف الركود كأحد تداعيات انتشار فيروس كورونا، ما يجعل الاستثمار فى شراء أدوات الدين، أحد الوجهات المفضلة للمستثمرين، بالنظر الى المخاطر فى الأسواق خلال الفترة الحالية، وفى ظل ضعف فرص التوظيف الأخرى.

كانت لجنة السياسة النقدية، قررت فى إجتماع استثنائى، منتصف مارس الماضى، خفض معدلات العائد الأساسى على الجنيه بواقع 300 نقطة أساس لتسجل %9.25 و %10.25 و %9.75 على التوالى للإيداع والإقراض والائتمان والخصم.

أشار مدير أدوات الدخل الثابت إلى أن تعليق البنك المركزى لآلية السوق المفتوحة التى تتمثل فى ربط ودائع بنكية بعائد ثابت أو مرتبط بالكوريدور، ساهم فى توفير سيولة قوية، دفعت البنوك للإقبال على استثمارها فى أدوات الدين، ما تسبب فى تراجع العائد عليها.

زاد العائد على السندات بواقع 0.25 نقطة مئوية على الطرح لأجل 5 أعوام و 0.15 نقطة تقريبا على 10 أعوام، فيما قلصت وزارة المالية قيمة المبيعات بشكل كبير من الطرحين لتقبل 317.5 مليون جنيها فقط بالمقارنة مع المستهدف البالغ 6.5 مليار.

تطبق وزارة المالية إستراتيجية تستهدف زيادة أجل الدين العام مع تقليص نسبته إلى %80 من الناتج المحلى الإجمالى بحلول 2022.

قال معيط فى تصريحات مؤخراً، إن حصة السندات فى الديون المحلية لمصر زادت بالفعل، لتتجاوز 30% فى السنة المالية الماضية 2018/2019 من 5% العام قبل الماضى.

يذكر أن الطلب على السندات حقق تزايدا مستمرا منذ الربع الأخير من عام 2018، ما اعتبره البنك المركزى فى تقريره الأخير عن تطورات السياسة النقدية تأكيداً على التحول الإيجابى فى نظرة المستثمرين بشأن أداء الاقتصاد الكلى فى مصر.

قال تقرير السياسة النقدية الأخير الصادر عن البنك المركزى، إن الفائدة على الأوراق المالية الحكومية بالعملة المحلية انخفضت لتسجل سعر عائد مرجح بعد خصم الضرائب بلغ %12.3 خلال اكتوبر 2019، وهو أدنى مستوى له منذ يوليو 2016، مقارنة بـ %13.9 فى المتوسط خلال الربع الثانى من عام 2019.

حققت الفائدة على أذون الخزانة المحلية خسائر تجاوزت 400 نقطة أساس (كل 100 نقطة تعادل %1) منذ استئناف التيسير النقدى من جانب البنك المركزى مطلع أغسطس الماضى.

قلص البنك المركزى المصرى معدلات الفائدة الأساسية على الجنيه بنحو 750 نقطة خلال العام الجارى، من بينها 350 نقطة منذ أغسطس الماضى.

أكدت شركة الأبحاث الدولية «فيتش سوليوشنز»، أن المستثمر لا يزال ينظر إلى أدوات الدين المحلية على أنها جذابة – عند الأخذ فى الاعتبار قراءات التضخم المنخفضة فى الآونة الأخيرة – رغم قيام «المركزى» بخفض سعر الفائدة الرئيسى بمقدار 450 نقطة أساس فى عام 2019.

أكد البنك المركزى، أن معدلات التضخم المستهدفة لا تزال العامل الأول والأخير فى تحديد أسعار الفائدة المستقبلية، موضحاً فى بيان لجنة السياسة النقدية أن «اتخاذ قراراتها بناء على معدلات التضخم المتوقعة مستقبلا، وليس معدلات التضخم السائدة، وبالتالى ستستمر وتيرة وحجم التعديلات المستقبلية فى أسعار العائد الأساسية لدى البنك المركزى فى الاعتماد على مدى اتساق توقعات التضخم مع المعدلات المستهدفة، لضمان الاستمرار فى تحقيق المسار النزولى المستهدف لاستقرار الأسعار على المدى المتوسط».

أشارت اللجنة إلى أنها تواصل متابعة التطورات الاقتصادية وعدم التردد فى تعديل سياستها للحفاظ على الاستقرار النقدى.

قالت صحيفة فايننشال تايمز، فى تقرير لها حول مدى جاذبية أوراق الدين المحلية لاسيما الاستثمارات قصيرة الأجل للأجانب الذين يطمحون إلى تحقيق مكاسب سريعة، إن المستثمر فى أدوات الدين قصيرة الأجل لا يهتم كثيرا ببعض المؤشرات التى تعنى المستثمرين الأخرين، ومن بينها ارتفاع مستوى الديون، أو تراجع الاستثمار الأجنبى المباشر، أو زيادة عجز الموازنة.

قال كبير الاقتصاديين لدى جولدمان ساكس، فاروق سوسة، إن مصر لا تزال وجهة مفضلة للمستثمرين بفضل ارتفاع العوائد، التى تتسم بالاستقرار النسبى والجاذبية، خاصة إذا ما قورنت بالأسواق الناشئة الأخرى بسبب استقرار اقتصادها الكلى، واستبعد سوسة حدوث «تقلب كبير» فى سعر الصرف فى ضوء ارتفاع الاحتياطات الأجنبية.

شهدت تعاملات سوق الدين، الأسبوع الماضى، ارتفاع متوسط الفائدة على أذون 364 يوما بمعدل 0.29 نقطة مئوية، مسجلاً %12.599 مقابل %12.307 الأسبوع قبل الماضى، وتقلص إقبال المستثمرين على الطرح بشكل طفيف ليصل معدل الغطية إلى مستوى 1.47 مرة فى المتوسط من 1.49 مرة فى السابق، وطلبت المؤسسات المختلفة الاكتتاب بقيمة 16.15 مليار جنيه، ووافقت وزارة المالية على طلبات بقيمة 11 مليارا، نفس القيمة المستهدفة.

كما صعد متوسط الفائدة على أذون 273 يوماً بنحو 0.26 نقطة إلى مستوى %12.63 مقارنة بـ 12.37% الأسبوع قبل الماضى، وتراجع معدل تغطية العطاء إلى 1.68 مرة فى المتوسط من 2.03 مرة، وعرضت البنوك والمؤسسات المختلفة الاكتتاب بقيمة 17.6 مليار جنيه، قبلت منها وزارة المالية 10.5 مليار جنيه، نفس القيمة المستهدفة من العطاء.

زاد متوسط عائد أذون أجل 182 يومًا بمعدل بلغ 0.314 نقطة مئوية ليصل إلى 12.58%، مقابل 12.27% فى تعاملات الأسبوع قبل الماضى، واستقر معدل تغطية البنوك والمؤسسات المختلفة للطرح إلى مستوى 1.53 مرة فى المتوسط، وبلغت عروض البنوك والمؤسسات المختلفة للاكتتاب 15.3 مليار جنيه، ووافقت وزارة المالية على 10 مليارات جنيه، نفس القيمة المستهدفة من الطرح .

ارتفع متوسط عائد أذون أجل 91 يومًا بمعدل 0.27 نقطة مئوية، ليصل إلى %12.584 مقابل%12.311 فى تعاملات الأسبوع قبل الماضى، وارتفع معدل تغطية البنوك والمؤسسات المختلفة للطرح إلى مستوى 1.82 مرة فى المتوسط من 1.4 مرة الأسبوع قبل الماضى، وبلغت عروض البنوك والمؤسسات المختلفة للاكتتاب 15.4 مليار جنيه، ووافقت وزارة المالية على 8.5 مليار جنيه، نفس القيمة المستهدفة من الطرح.

زادت الفائدة على السندات المحلية أجل 5 و10 أعوام وسط تراجع فى الإقبال من جانب المستثمرين على الاكتتاب .

يذكر أن متوسط العائد على السندات خسر 300 نقطة منذ بدء دورة التيسير النقدى الحالية نهاية أغسطس الماضى، بينما بلغت الخسائر ما يتجاوز 550 نقطة أساس “كل 100 نقطة تعادل %1 خلال 2019.

قلصت وزارة المالية على مبيعاتها من الطرحين بما تجاوز %6000 لتقبل 317.5 مليون جنيها من المستوى المعلن بقيمة 6.5 مليار جنيه

بلغت قيمة الطرح لأجل 5 أعوام قيمة 3.5 مليار جنيه، وتقدم المستثمرون بعروض بلغت 2.2 مليار جنيه، بينما وافقت وزارة المالية على 205.5 مليون جنيه فقط، بمعدلات فائدة بين %13.34 و%13.59 ومتوسط %13.546.

طرحت الوزارة سندات 10 أعوام بقيمة 3 مليارات جنيه، وبلغت عروض الاكتتاب 1.86 مليار جنيه بمعدل تغطية 0.6 مرة، فيما وافقت الوزارة على 112 مليون جنيه، وبلغ أقل فائدة مقبولة %13.55 وأعلى %13.6 ومتوسط %13.56.

قال مدير أدوات الدخل الثابت بإحدى الشركات، إن العائد على السندات المحلية تراجع بشكل كبير خلال الفترة الماضية، عاكسا توقعات خفض الفائدة التى تحققت فى الاجتماعات الثلاثة الأخيرة من العام الماضى للجنة السياسة النقدية بالبنك المركزى، لافتا إلى أن العائد الحالى البالغ أقل من %10 بعد خصم الضرائب غير مناسب للمستثمرين المحليين مثل البنوك وصناديق الدخل الثابت وشركات التأمين وغيرها، عند المقارنة بأدوات التوظيف الأخرى كسندات توريق الشركات التى تمنح عائدًا %13 معفى من الضريبة وقروض التجزئة المصرفية والائتمان للشركات.

تنفيذ طروحات الأسبوع الجارى بقيمة 46.5 مليار جنيه

تعتزم وزارة المالية طرح أدوات الدين خلال الأسبوع الحالى بقيمة 46.5 مليار جنيه، بينها 39.5 مليار من الأذون والباقى من السندات.

على صعيد إدارة السيولة، واصل البنك المركزى تعليق العمل بأدوات السوق المفتوحة لإمتصاص السيولة فلم يقم للأسبوع الثالث على التوالى بطرح ودائعه الدورية ذات العائد الثابت أو المرتبطة بمؤشر الكويدور.

قال مصدر مصرفى، إن التوقف عن طرح الودائع الدورية يأتى بهدف دعم البنوك فى توفير الكاش للعملاء خاصة أصحاب المرتبات والمعاشات .

يستخدم البنك المركزى أدوات السوق المفتوحة للتحكم فى السيولة بالأسواق، ضمن أدواته للسيطرة على التضخم، وتوظيف فائض السيولة لدى البنوك فى ظلِّ انخفاض معدلات الائتمان.

قام «المركزى» بتعديل آلية عمل الودائع متغيرة العائد، لتصبح مرتبطة بسعر فائدة الكوريدور، وتتقاضى البنوك نسبة (Spread هامش فائدة ثابت) فوق سعر الإيداع بالبنك المركزى البالغ %17.75، وبالتالى فإن عائد ودائع السوق المفتوحة يكون مرشحًا للصعود أو الهبوط، حسب تطور معدل الإيداع لدى المركزى.

تستهدف آلية الودائع المربوطة لدى البنك تخفيض حجم المعروض النقدى من الجنيه بالسوق المحلية من جهة، ومحاربة التضخم من جهة أخرى، بما يساعد على امتصاص فائض السيولة المتضخمة.

أعاد «المركزى» تفعيل آلية الودائع المربوطة متغيرة العائد بآجال قصيرة، بالتزامن مع تحرير سعر الصرف فى نوفمبر 2016، بهدف خفض المعروض النقدى من الجنيه.